Si avvicina il momento di dichiarare le Cripto-Valute detenute nel corso dell’anno fiscale 2024.

In particolare, le persone fisiche dovranno inserire nella Dichiarazione dei Redditi 2025 i dati relativi alle cripto-attività possedute nel 2024, anche se solo per pochi giorni.

Le Cripto-Valute si dichiarano compilando uno dei seguenti Modelli:

- Modello 730 2025 (da presentare entro il 30 Settembre 2025)

- Modello Redditi PF 2025 (da presentare entro il 31 Ottobre 2025)

Ricorda:

Anche se le tue cripto-attività non hanno generato plusvalenze o minusvalenze nel corso del 2024, ma le hai semplicemente detenute in portafoglio, devi comunque inserirle in Dichiarazione dei Redditi.

Vediamo come funziona.

Indice:

ToggleQuadro RW e Quadro W

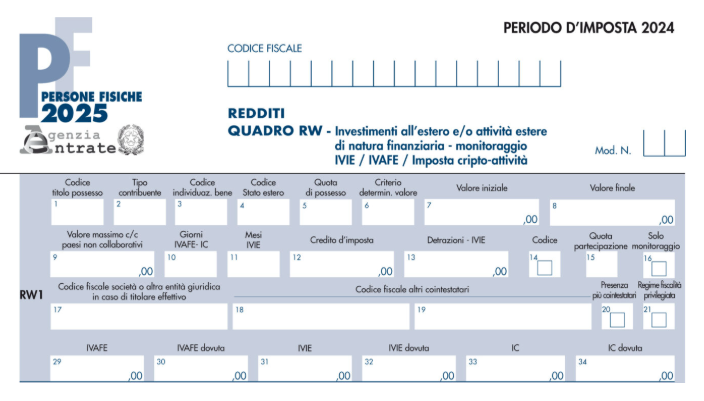

Se utilizzi il Modello Redditi PF 2025, dovrai inserire i dati relativi alle cripto nel Quadro RW, denominato “Investimenti all’estero e/o attività estere di natura finanziaria – monitoraggio IVIE / IVAFE / Imposta cripto-attività”.

Se invece utilizzi il Modello 730 2025, le cripto vanno inserite nel Quadro W “Investimenti all’estero e/o attività estere di natura finanziaria – Monitoraggio IVIE / IVAFE”.

In entrambi i casi, i dati da inserire in Dichiarazione sono i seguenti:

| Codice Titolo Possesso | 1 – “Proprietà” |

| Tipo Contribuente | 2 – “Titolare” |

| Codice Individuazione Bene | 21 – “Cripto-Attività” |

| Codice Stato Estero | (vuoto) |

| Quota di Possesso | 100% (se sei l’unico proprietario) |

| Criterio Determinazione Valore | 4 – “Costo di Acquisto” |

| Valore Iniziale | Valore in Euro delle cripto-valute al 1 Gennaio 2024 o al primo giorno di acquisto nel 2024 |

| Valore Finale | Valore in Euro delle cripto-valute al 31 Dicembre 2024 o all’ultimo giorno di possesso nel 2024 |

| Giorni IVAFE | Numero di giorni in cui sei stato proprietario delle cripto-valute nel 2024 |

| Credito d’Imposta | Imposta eventualmente già versata nel Paese estero |

Una volta compilati tutti i campi, va calcolata l’IVAFE, ovvero l’Imposta sul Valore delle Attività Finanziarie detenute all’Estero.

L’IVAFE per l’anno fiscale 2024 si calcola applicando l’aliquota del 0,4% al Valore Finale delle Cripto-Valute e va versata insieme alle altre Imposte sui Redditi con Modello F24.

Proventi generati dalle Cripto-Valute

Dalla cessione e dal rimborso di Criptovalute possono generarsi dei proventi finanziari, che rientrano nella categoria fiscale dei redditi diversi.

I proventi finanziari (o plusvalenze) si generano dalla differenza tra il corrispettivo percepito o il valore normale delle cripto-attività permutate e il costo o il valore di acquisto.

Plusvalenza = Corrispettivo Percepito – Costo di Acquisto

Si parla di plusvalenza solo se:

Corrispettivo percepito > Costo di Acquisto

In altre parole, genero una plusvalenza solo se vendo una Cripto-Valuta ad un prezzo superiore rispetto a quello a cui l’ho comprata.

Invece, nel caso in cui il corrispettivo percepito sia minore del costo di acquisto, si parla di minusvalenza, che rappresenta a tutti gli effetti una perdita di valore finanziario.

Ad assumere rilevanza fiscale sono sia le plusvalenze che le minusvalenze.

Ma non è tutto.

Le plusvalenze e le minusvalenze, per assumere piena rilevanza ai fini fiscali, devono essere generate dall’utilizzo di una cripto-attività per l’acquisto di un bene o un servizio o di un altra tipologia di cripto-attività (ad esempio, l’utilizzo di una criptocurrency per acquistare un non-fungible token) o dalla conversione in Euro o in valuta estera.

Di conseguenza, non assume rilevanza fiscale lo scambio tra valute virtuali.

I Quadri da utilizzare per dichiarare eventuali redditi generati dalle cripto-attività (plusvalenze e minusvalenze) sono:

- Quadro T se compili il Modello 730 2025

- Quadro RT se compili il Modello Redditi PF 2025

Tassazione delle Plusvalenze

Abbiamo stabilito che ad essere rilevanti fiscalmente sono le plusvalenze generate dall’utilizzo o dalla conversione delle Criptovalute.

Ma quali tasse si pagano sulle Plusvalenze?

L’aliquota dell’imposta sostitutiva sulle plusvalenze è del 26%.

Attenzione!

L’imposta sostitutiva del 26% sulle plusvalenze va pagata solo se il valore della plusvalenza (al netto delle eventuali minusvalenze) supera €2.000 nel periodo d’imposta.

Ad esempio, se compri una Criptovaluta per €600 e la rivendi a €2.700, devi pagare l’imposta sostitutiva del 26% sulla plusvalenza:

Imposta Sostitutiva = (€2.700 – €600) * 26%

= €2.100 * 26%

= €546

In questo caso devi pagare l’imposta sostitutiva perchè superi la franchigia di €2.000 di plusvalenza.

Se invece in un anno guadagni ad esempio €1.000 dalla cessione di Criptovalute, non sei tenuto a pagare le imposte sulle plusvalenze.

Facciamo un altro esempio.

Supponiamo che nel corso dell’anno effettui 3 operazioni di compravendita di Criptovalute:

- Compravendita 1 = Minusvalenza €200

- Compravendita 2 = Minusvalenza €100

- Compravendita 3 = Plusvalenza €2.100

Il valore della plusvalenza (€2.100) al netto delle minusvalenze (€300) è uguale a €1.800.

L’importo non supera la franchigia di €2.000 annui, quindi in questo caso non devi pagare l’imposta sostitutiva del 26% sulla plusvalenza.

Inoltre, ricorda che hai la possiblità di usare le minusvalenze nei 4 anni successivi alla data di realizzazione per pagare meno tasse.

In questo caso devi sempre tenere conto della franchigia di €2.000. In altre parole, se hai solo €1.000 di minusvalenze, non potranno essere usate in futuro.

Come reperire i dati relativi alle Cripto-Valute?

La maggior parte delle piattaforme digitali che offrono servizi di wallet di cripto-attività forniscono a fine anno un report sintetico contenente le informazioni da inserire in Dichiarazione dei Redditi.

Alcune piattaforme, come ad esempio Trade Republic, forniscono addirittura il Quadro RW ed il Quadro W pre-compilato.

In questo caso, non resta che riportare i dati del report in Dichiarazione.

Vuoi saperne di più sulla Documentazione da preparare per compilare la tua Dichiarazione dei Redditi 2025?

Dai un’occhiata al nostro articolo:

Novità Fiscali dal 2025

Anche per l’anno fiscale 2025 è prevista l’applicazione dell’imposta sostitutiva del 26% sulle plusvalenze generate dalle cripto-attività.

Tuttavia, a partire dal 1 Gennaio 2026, l’aliquota salirà al 33%.

Inoltre, a partire dal 1 Gennaio 2025, è stata abolita la soglia di non imponibilità di €2.000

Ciò significa che si dovrà versare l’imposta sostitutiva (26% per il 2025 e 33% dal 2026 in poi) anche sulle plusvalenze complessivamente inferiori a €2.000.

Per qualsiasi dubbio o chiarimento sulle Cripto-Valute, contatta il nostro Team.

Ti piacerebbe ricevere una nostra Consulenza Personalizzata?

Prenota una call Completamente Gratuita!